合约爆仓相关常见问题专题汇总

1. 什么是强平?

2. 什么触发了 MEXC 的强平?

3. 強平过程是怎样的?

- 全仓模式:取消账户下所有未成交的委托订单。

- 逐仓模式(若启用自动追加保证金功能):撤销该合约下所有未成交的委托订单。

- 撤单后,若维持保证金率仍大于或等于 100%,则继续执行下一步。

- 在全仓模式下,若同时存在多空方向仓位,系统将通过自成交自动减仓。

- 此步骤仅适用于全仓模式。完成自成交后,若保证金率仍为 100% 或更高,系统将继续执行下一步。

- 最低风险档位:若仓位已处于最低风险档位,则直接进入下一步。

- 较高风险档位:若仓位处于较高风险档位,则需要进行降档处理,即将处于当前档位的部分仓位被强平引擎按照破产价格接管,从而降低风险限制档位。接著以降档后的维持保证金率继续计算保证金比率是否大于等于 100%。若仍满足强平条件,则继续降档处理,直到降至最低档。

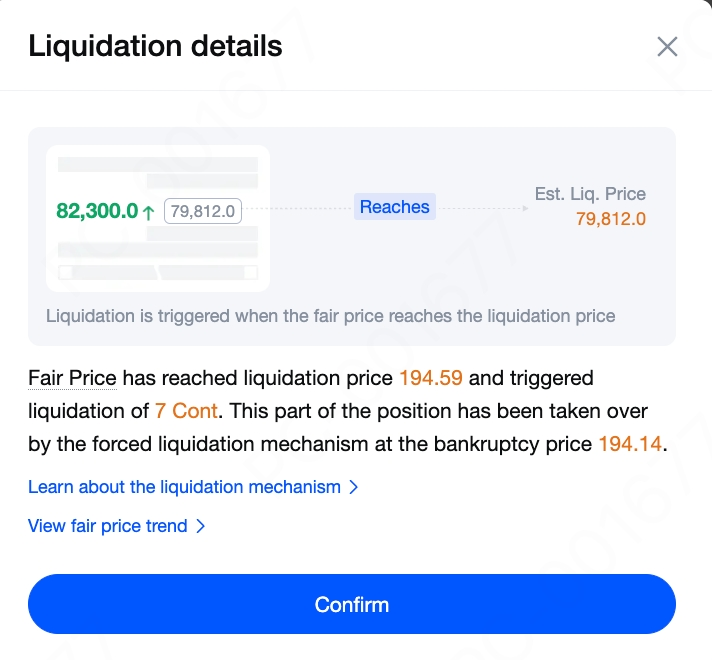

- 当仓位处于最低风险档位且保证金率 ≥ 100% 时,剩余仓位将由强平引擎以破产价格接管。

- 注意:强平由强平引擎处理,不经过撮合引擎,因此破产价格不会反映在交易记录或 K 线图表中。

强平引擎接管仓位后的处理

- 若该仓位能以优于破产价格的价格执行,剩余的保证金将被添加到保险基金中。

- 若该仓位无法以优于破产价格的价格执行,产生的亏损将由保险基金弥补。最后,若保险基金不足以弥补亏损,该仓位将被传递给自动减仓(ADL)系统。

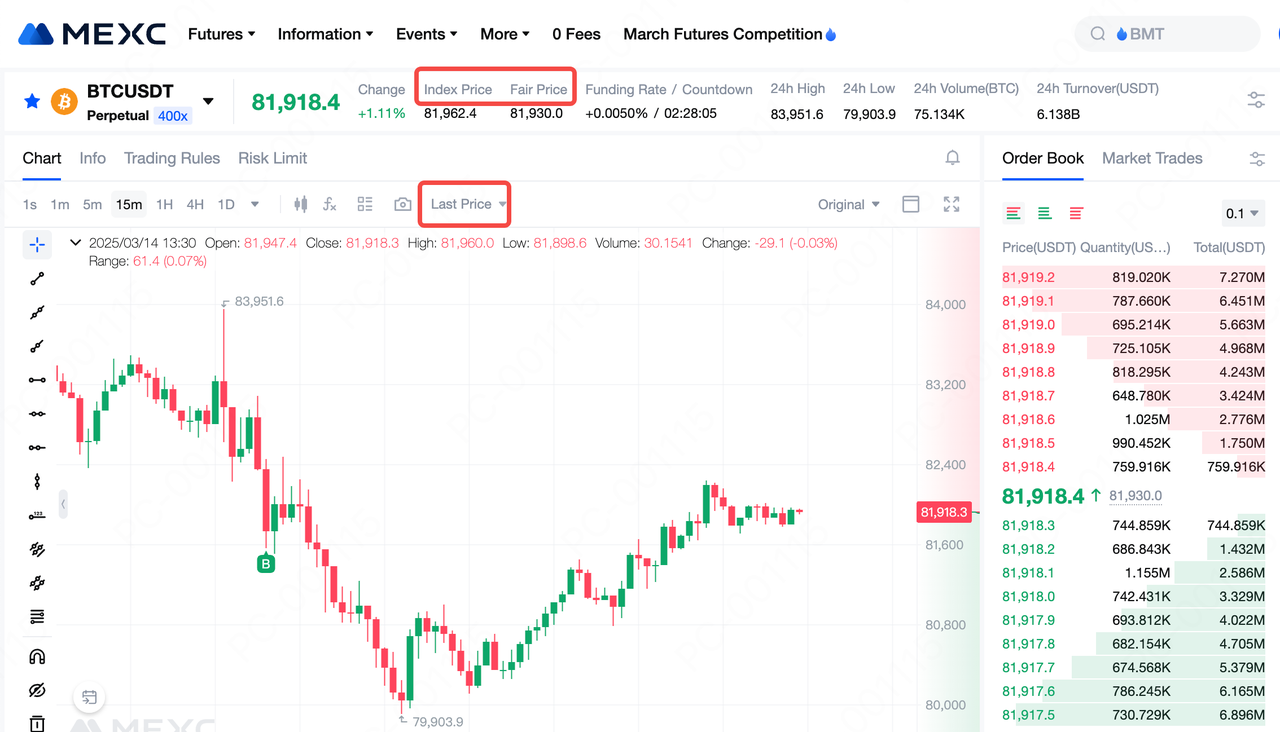

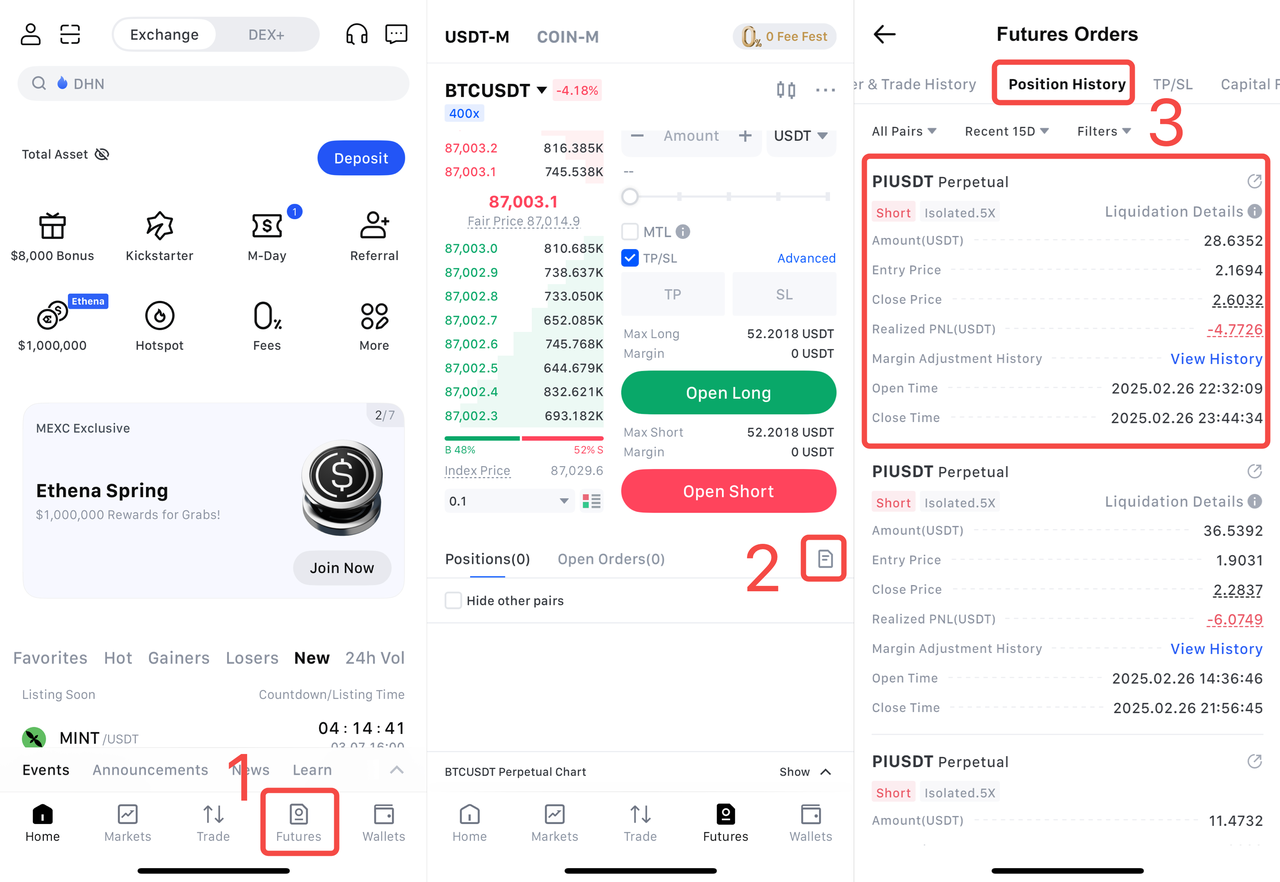

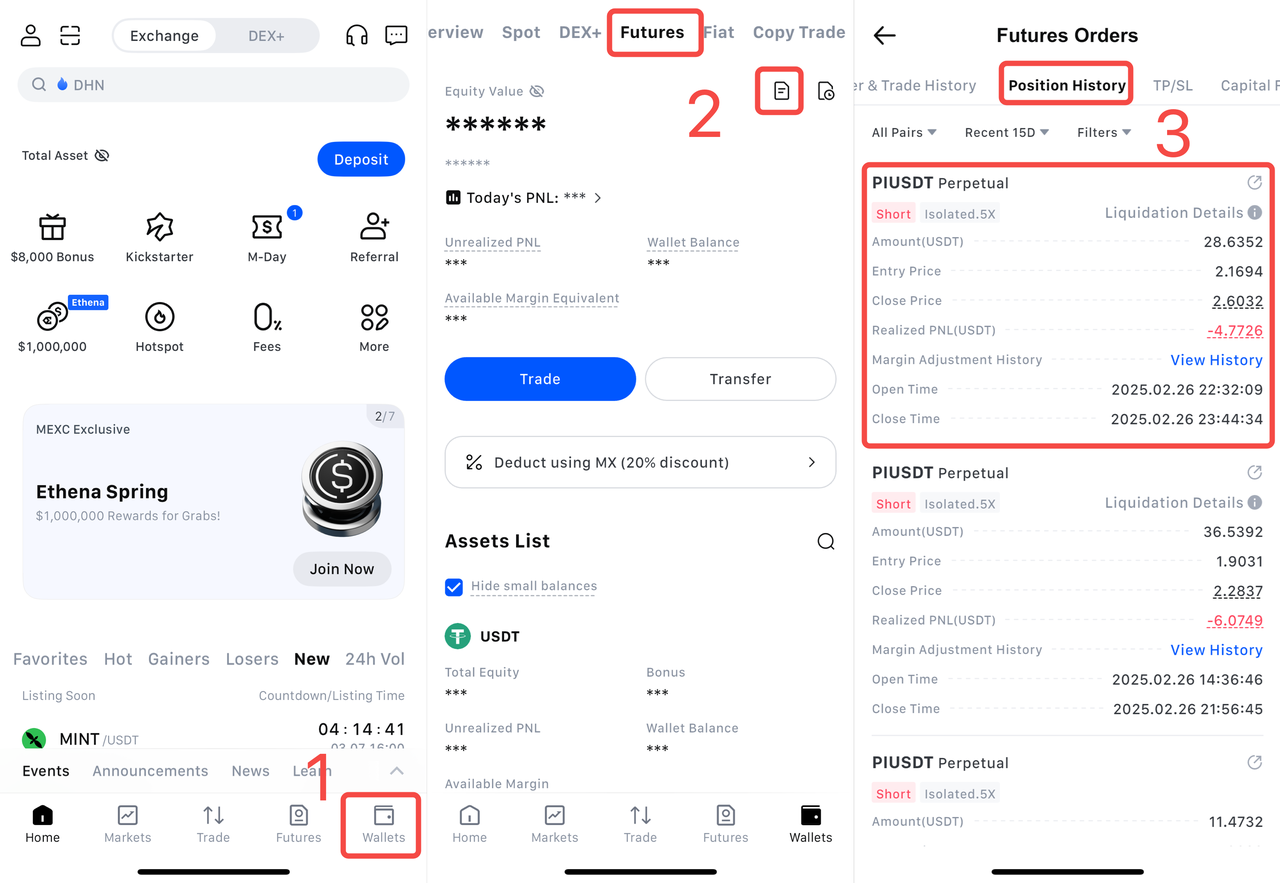

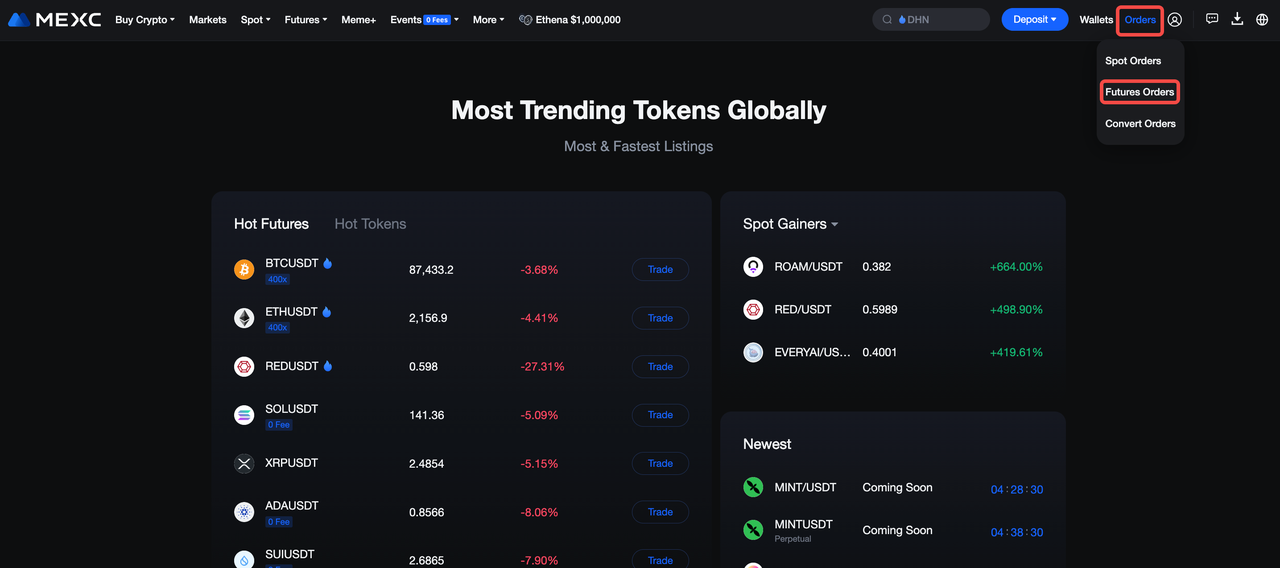

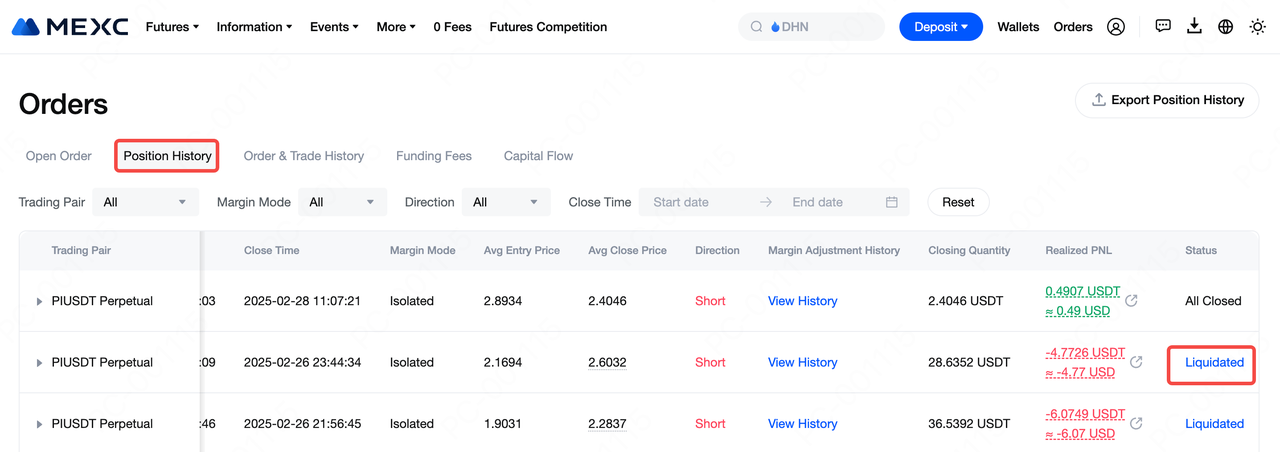

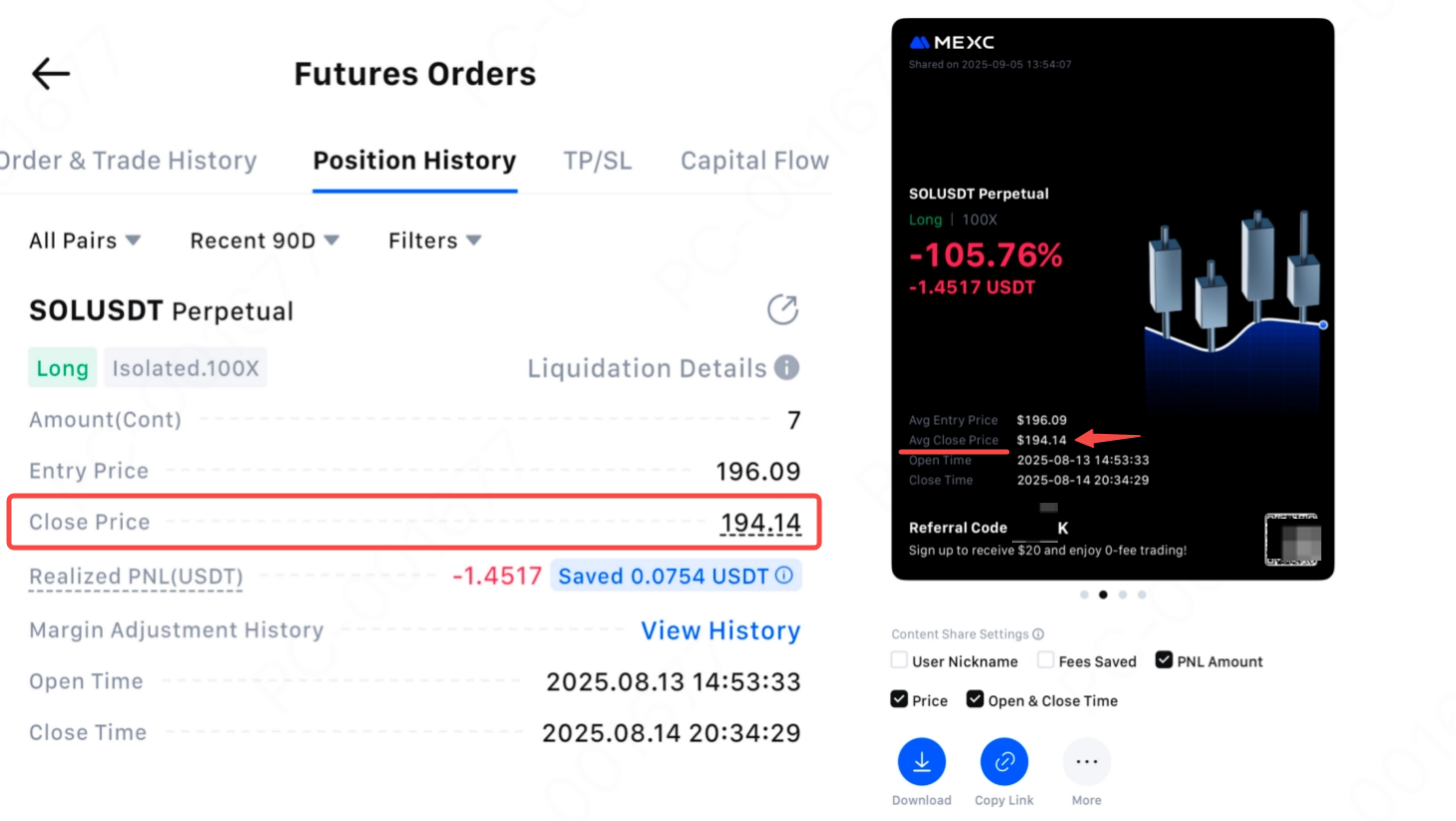

4. 如何查看强平订单?

4.1 App 端:

4.2 Web 端:

5. 维持保证金与保证金比率说明

5.1 保证金比率

- 当保证金比率 <100%,仓位仍有安全缓冲。

- 当保证金比率 = 100%,仓位价值正好只够覆盖最低要求(维持保证金+强平手续费),此时触发强平。

- 当保证金比率 >100%,仓位价值已经低于最低要求,进入强平处理流程。

5.2 维持保证金和维持保证金率

维持保证金直接影响强平价格,可理解为用于管理风险的“锁定”保证金部分。仓位越大,需要锁定的保证金也越多,因此维持保证金率会相应提高。我们强烈建议用户在保证金余额下降到维持保证金水平前,自行平仓以避免被强平。

- 调整合约允许的最高杠杆倍数

- 调整不同档位的仓位限制

- 调整不同档位的维持保证金率

6. 强平价格计算

6.1 逐仓模式下强平价格的计算

6.2 全仓模式下强平价格的计算

7. 强平价格是否等于仓位接管价格?

杠杆 | 开仓均价 (USDT) | 仓位保证金 (USDT) | 仓位价值 | 强平价格 (USDT) | 破产价格 (USDT) | |

开仓 | 100X | 196.09 USDT | 1.3726 USDT | 137.263USDT | / | / |

强平 | 100X | / | / | 137.263USDT | 194.59 | 194.14 |

7.1 为什么仓位接管价格不显示在 K 线图上?

8. 杠杆倍数与强平价格的关系

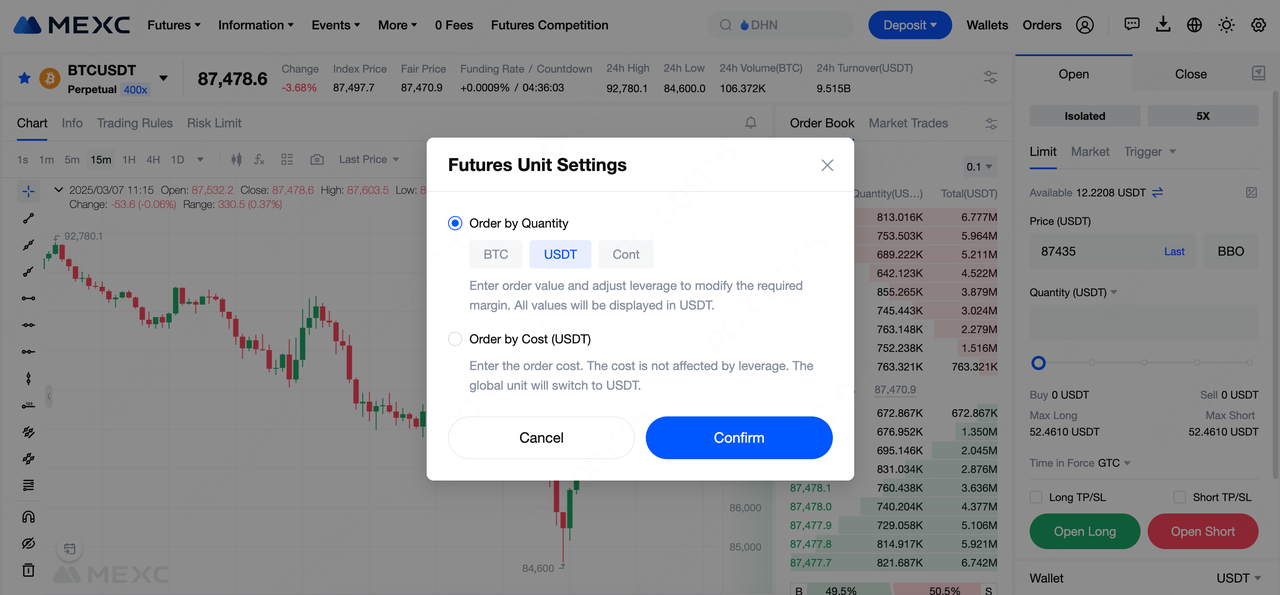

8.1 杠杆倍数决定用户仓位上限

档位 | 最高杠杆倍数 | 持仓数量范围(张) | 维持保证金率 |

1 | 200x | 0 ~ 525,000 | 0.40% |

2 | 111x | 525,000 ~ 1,050,000 | 0.80% |

3 | 76x | 1,050,000 ~ 1,575,000 | 1.20% |

4 | 58x | 1,575,000 ~ 2,100,000 | 1.60% |

5 | 47x | 2,100,000 ~ 2,625,000 | 2.00% |

- 全仓模式:杠杆仅影响所需的保证金额度,并不直接决定强平价格。全仓模式下的强平价格由账户余额和已开仓位价值共同决定。

- 逐仓模式:如果用户在开仓后未调整保证金,较高的杠杆将使强平价格更接近开仓价格,从而增加强平风险。

8.2 根据仓位大小对应不同档位的维持保证金率

9. 为什么强平价值(以 USDT 计)与初始仓位价值不同?

10. 如何避免强制平仓

10.1 增加保证金或降低杠杆倍数

10.2 设置止损

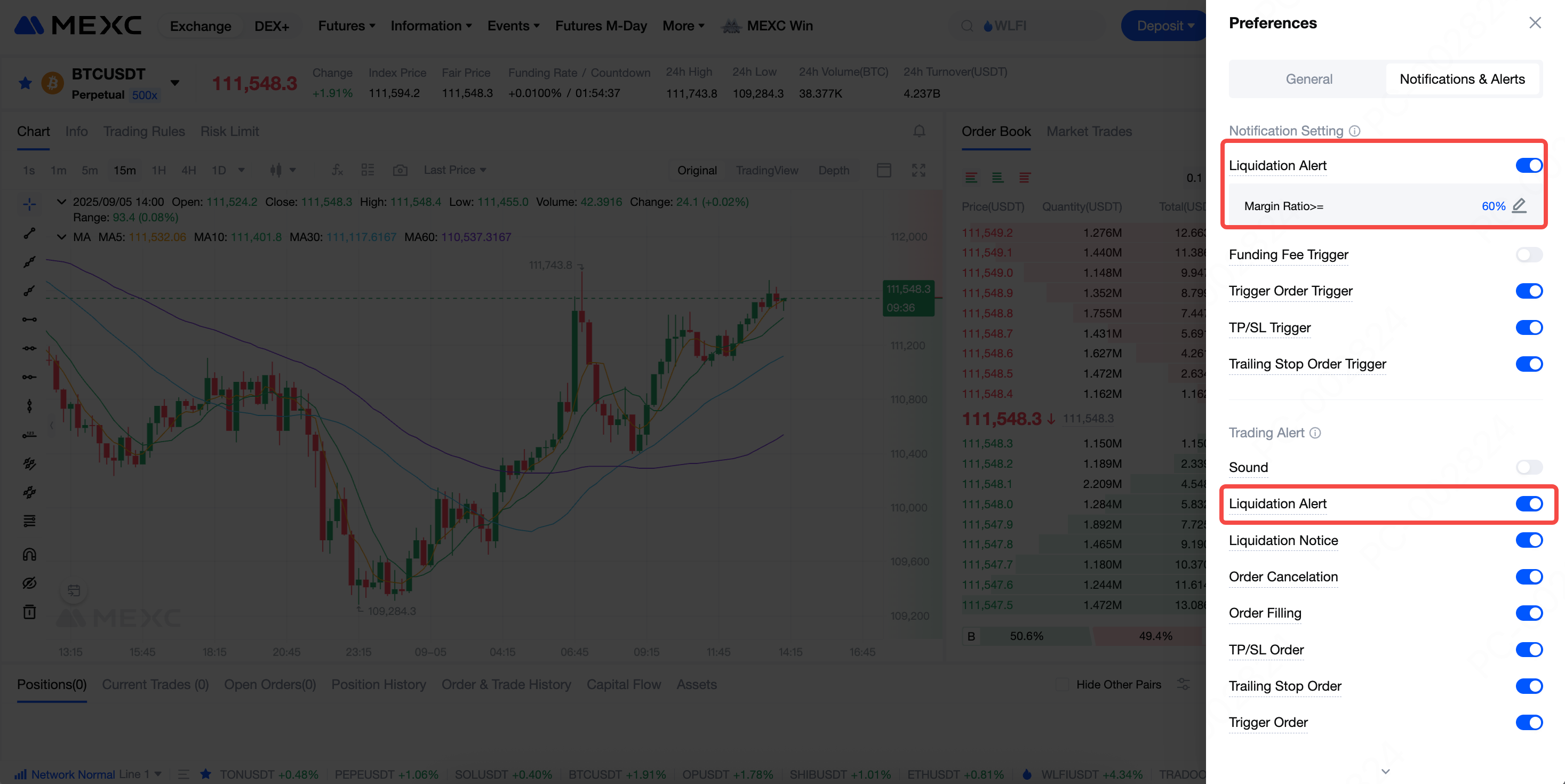

10.3 设置强平预警通知

总结

热门文章

为何机构交易者正迁移至MEXC交易黄金(XAU)和白银(XAG)

在大宗商品衍生品的高风险世界中,交易量揭示真相。它是信任、深度和可靠性的终极指标。尽管加密市场依然波动剧烈,衍生品板块正在发生显著转变:资本正轮动进入现实世界资产(RWA),特别是黄金(XAU)和白银(XAG)。在这一趋势中,MEXC已牢固确立其作为全球大宗商品期货顶级目的地的地位。我们不仅仅是"上架"这些资产;我们打造了行业内最具攻击性的交易环境。凭借更高的持仓限额、更低的费用和创新的自动化工具

在MEXC用黄金合约做对冲:与标普500的相关性到底说明了什么?

摘要对于MEXC交易者而言,黄金GOLD(XAUT)永续合约可作为投资组合的风险分散工具之一,而非机械对冲标普500波动的反向操作工具。核心结论:黄金对组合的价值,关键在于其独立的价格波动规律和独特驱动逻辑,而非与标普500的长期负相关关系。判断黄金合约是否能优化组合风险,可重点关注三点:近期滚动相关性、市场压力窗口的实际表现,以及黄金永续合约的资金费率成本——这也是实操中容易被关注的核心要点。2

MEXC 可用和受限国家/地区说明

MEXC 致力于为用户打造一个便捷高效安全的交易平台,助力全球加密爱好者探索加密世界。同时 MEXC 坚持最高标准的监管合规性,以负责任的态度履行对用户的承诺,积极为区块链行业的可持续发展贡献力量。您可以通过我们的用户协议,阅读查看当前受限的国家/地区,确认自己所处区域是否支持使用 MEXC 服务。1. 禁止使用的国家/地区名单目前,MEXC 不向以下国家/地区提供服务,也不接受用户注册或交易申请

跟单交易员教程

跟单交易是一种加密货币交易的投资策略,允许投资者自动复制其他经验丰富的交易员的交易行为。跟单交易对于没有太多专业知识储备或交易经验的新手来说,是非常友好的投资策略。对于拥有丰富经验的交易用户来说,您可以申请成为跟单交易员,在赚取交易收益的同时还能够享受到分润奖励。1. 如何成为跟单交易员打开 MEXC 官网,选择【合约交易】下的【AI 跟单】进入跟单交易页面。在跟单交易页面,点击【成为交易员】。按

热门加密动态

查看更多

什么是 Robinhood Markets (HOOD) 股票?深度解析这款让投资成为习惯的 App

Robinhood Markets 的故事就是关于消除摩擦的故事。以前,开设证券账户意味着繁琐的文书工作和层层审批;Robinhood 让这一切变得像点击手机一样简单。对于研究美国市场的投资者来说,HOOD 股票处于一个独特的十字路口:它既是金融科技平台,又是市场基础设施客户,既是消费品牌,也是监管的“避雷针”。要理解为什么这只股票会随着市场情绪、利率和政策头条而波动,你必须理解它的本质:一个将注

白银价格突破$93创历史新高!MEXC SILVER合约全新升级:零费率+100倍杠杆+跟单网格交易全攻略

白银(XAG)价格突破$93,成为全球第二大避险资产。MEXC推出SILVER合约全新功能:支持跟单、网格交易、全仓模式,提供0费率、100倍杠杆、24/7交易。本文深度解析白银投资机会及MEXC交易优势。 Key Takeaways 白银价格突破$93历史新高,市场避险情绪高涨 MEXC SILVER合约支持跟单、网格、全仓三大交易模式 享受0费率交易、100倍杠杆和24/7不间断交易服务 ME

Pi Network 2026年价格预测:移动挖矿先驱能否重现辉煌?

Pi Network (PI) 2026价格预测深度解析:当前交易价$0.188,专家预测区间$0.20-$3.50。了解PI币价格影响因素、技术分析、市场前景及为何MEXC是交易PI的最佳平台——零手续费、最佳流动性、100%储备金保障。 Key Takeaways: PI当前价格约$0.188,市值排名第48位,流通供应量83.8亿枚 2026年价格预测区间:保守$0.20-$0.34,乐观$

114514 移动交易指南:随时随地交易

114514 移动交易简介 114514 是一个基于 Solana 的 meme 代币,旨在通过价格追踪和分析让交易者和投资者参与网络文化。在当今快节奏的加密货币市场中,通过移动设备进行 114514 的移动加密货币交易已成为散户投资者和活跃交易者的必备工具。鉴于加密货币市场的 24/7 运作特性以及 114514 特有的波动性,能够随时随地执行交易可以在捕捉盈利机会或最小化损失方面产生重大影响。

热门新闻

查看更多

OKX Wallet 推出新版智能账户体系,强化链上交易体验

深潮 TechFlow 消息,01 月 21 日,据官方消息,OKX Wallet 智能账户已于今日全量开放。该智能账户基于 TEE 技术在设备内构建隔离的安全环境,用户资产仍保持自托管模式,在保障安全性的同时提升使用体验。在交易功能方面,智能账户支持在 EVM 及 Solana 网络 使用 OKX DEX 聚合器的多

VidMate 旧版本:经典视频下载的怀旧选择

在不断演变的移动应用领域中,有时经典版本在用户心中占据着特殊的地位。VidMateOld正是代表了这一点

如何通过 Telegram 接受加密货币支付

《如何通过 Telegram 接受加密货币支付》一文首次发表于 Coinpedia 金融科技新闻 Telegram 不再只是一个通讯应用程序。现在,企业可以销售

VeChain驱动的Evearn与Smartcar合作,为30多个汽车品牌的电动车及混合动力车驾驶者提供奖励

Evearn 与 Smartcar 合作,通过 VeChain 的 VeBetter 以 B3TR 代币奖励经验证的电动车/混合动力车行程。该计划追踪 30 多款支持的电动车/混合动力车所节省的二氧化碳

相关文章

MEXC 可用和受限国家/地区说明

MEXC 致力于为用户打造一个便捷高效安全的交易平台,助力全球加密爱好者探索加密世界。同时 MEXC 坚持最高标准的监管合规性,以负责任的态度履行对用户的承诺,积极为区块链行业的可持续发展贡献力量。您可以通过我们的用户协议,阅读查看当前受限的国家/地区,确认自己所处区域是否支持使用 MEXC 服务。1. 禁止使用的国家/地区名单目前,MEXC 不向以下国家/地区提供服务,也不接受用户注册或交易申请

跟单交易员教程

跟单交易是一种加密货币交易的投资策略,允许投资者自动复制其他经验丰富的交易员的交易行为。跟单交易对于没有太多专业知识储备或交易经验的新手来说,是非常友好的投资策略。对于拥有丰富经验的交易用户来说,您可以申请成为跟单交易员,在赚取交易收益的同时还能够享受到分润奖励。1. 如何成为跟单交易员打开 MEXC 官网,选择【合约交易】下的【AI 跟单】进入跟单交易页面。在跟单交易页面,点击【成为交易员】。按

如何在 MEXC 交易美股合约

加密货币美股合约指的是以合约的形式,将美股(美国上市公司股票)与加密货币市场进行结合的一种金融衍生品。它允许投资者使用加密货币(如 USDT 等)作为保证金,来交易美股的价格波动,而不需要实际拥有股票本身。1. MEXC 美股合约有什么特点1)交易时间请您以交易页面展示的实际时间段为准。2)标的价格锚定 ONDO 代币化股票,与美股正股最新股价可能存在差异。3)用户可开展做多或做空等常规操作,不同

邀请好友注册 MEXC

除了日常使用 MEXC 平台进行现货、合约交易外,还可以通过邀请好友的方式,为自己赚取佣金。当您邀请好友使用 MEXC 时,您可以从好友的现货、合约交易中赚取一定比例的佣金,最高比例可以达到 50%。1. 如何邀请好友1.1 网页版:打开 MEXC 官网并登录您的 MEXC 账号,点击右上角的【个人头像】,选择【邀请好友】。进入到邀请页面后,点击【邀请好友】,您可以选择复制【邀请码】,新用户在注册